アルバイトや個人事業主など、厚生年金に加入していない場合には自分で「国民年金」を納めなければなりません。

ただ、働き方によっては収入が不安定になりやすいので、年金の支払いが難しくなることも。

そうして納付が滞ってくると、催促のハガキや電話、そして特別催告状が送られてくるようになります。

もしこのように「年金を払おうにも払えない」という状況になって、その状態が長く続く(滞納期間が長くなる)ようであれば、絶対にやるべきなのが年金の免除申請です。

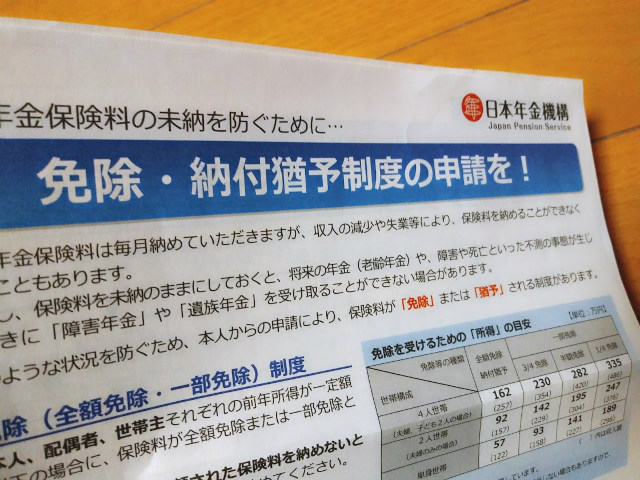

収入が少なければ国民年金の納付が免除・猶予される!

収入が少なくて国民年金の納付ができない場合、申請をすれば納付の免除・猶予が適用されることがあります。

免除申請の審査対象となるのは前年の所得額。

「免除」の場合は所得額に応じて、全額免除、1/4免除、1/2免除、3/4免除のいずれかに、「猶予」の場合はその期間年金の支払いは不要になります。

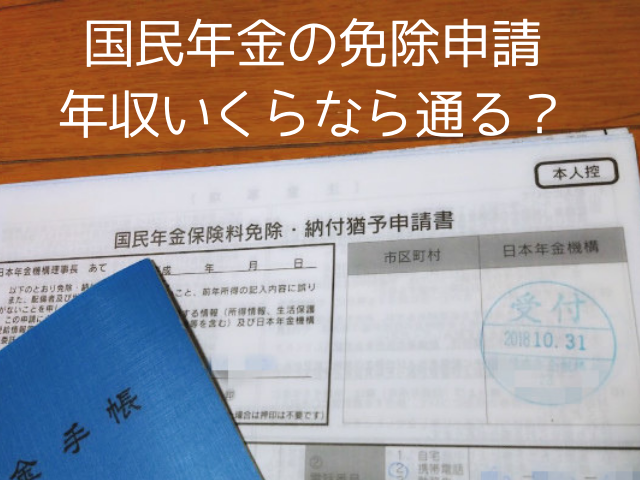

所得がいくらなら免除・猶予の対象になる?

もちろん、どんな人でも年金の免除・猶予が適用されるわけではありません。前年の所得額を基準として審査を行い、所得額に応じて免除の額も決まります。

免除の対象となる所得は次のとおり。

*所得とは、税込の収入額からいろんな控除を差し引いた金額のことです。

全額免除

⇒ (扶養親族等の数+1)×35万円+32万円(※令和2年度以前は22万円)

3/4免除

⇒88万円(※令和2年度以前は78万円)+扶養親族等控除額+社会保険料控除額等

1/2免除

⇒128万円(※令和2年度以前は118万円)+扶養親族等控除額+社会保険料等控除額

1/4免除

⇒168万円(※令和2年度以前は158万円)+扶養親族等控除額+社会保険料等控除額

これだけではイメージしにくいと思うので、目安の金額をご紹介します。カッコ内の税込収入の数字が参考になるかと思います。(出典:福島県いわき市HP)

| 夫婦+子供2人の4人世帯 | 夫婦のみの2人世帯 | 単身世帯 | |

| 全額免除 | 172万円 (税込収入257万円) | 102万円 (税込収入157万円) | 67万円 (税込収入122万円) |

| 3/4免除 | 240万円 (税込収入354万円) | 152万円 (税込収入229万円) | 103万円 (税込収入158万円) |

| 1/2免除 | 292万円 (税込収入420万円) | 205万円 (税込収入304万円) | 151万円 (税込収入227万円) |

| 1/4免除 | 345万円 (税込収入486万円) | 257万円 (税込収入376万円) | 199万円 (税込収入296万円) |

住んでいる自治体によっても控除される税金や保険料などが違いますので、あくまで目安として参考にしてみてください。

また、猶予の場合は、全額免除と同じ(扶養親族等の数+1)×35万円+32万円(※令和2年度以前は22万円)が対象所得の基準となります。

親と同居していて親の収入がある場合も免除になる?

免除の申請をするときに、審査の対象となるのは本人・世帯主・配偶者の所得。

なので、もし親が世帯主で親と同居している場合は、たとえ自分の収入が少なくても親に基準以上の収入があれば、免除にはなりませんので注意してください。

一方、猶予の場合は、審査の対象になるのは、本人と配偶者。

仮に世帯主の親と同居していて親の収入があっても、自分の年収が67万円以下なら猶予の対象にはなるのです。

失業したら年金を免除してもらえる?

失業して収入がなくなってしまったときは、通常の免除・猶予とは違った審査で「特例免除」になる場合があります。

ただ、この場合は就職していたときに雇用保険に入っていたことが条件。それを証明する書類(雇用保険受給者証または雇用保険被保険者離職票の写し)を提出しなければなりません。

もし辞める前の仕事で雇用保険に加入していなかった場合には、特例免除は受けることができません。

なので、

雇用保険に入っていた人⇒特例免除を申請すれば基本的には免除になる 雇用保険に入っていなかった人⇒通常の免除申請になるので、前年の所得に応じて免除されるかされないかが決まるということになります。

年金の滞納があっても免除してもらえる?

すでに年金の滞納がある場合でも、申請をして所得基準をクリアすれば過去の滞納分も免除してもらうことは可能です。

今年の分だけでなく、滞納している前年or前々年の分も追って申請することができます(申請時から2年1か月前までの年金保険料が対象)。そして、免除申請が通れば滞納分も免除してもらえます。

滞納があるから免除の対象にならないんじゃないか…と悩む必要はありませんし、年金が支払えない人というのは「ほぼ」収入が少なくて払えない状況になっているはずです。

全額免除までは難しいとしても、一部免除に該当する人は多いと思うので、とにかく申請してみることをおすすめします。損することはありませんので。

免除される期間はどのくらい?

年金の免除・猶予は、一度申請をして承認されたらずっと継続して適用されるわけではありません。

基本的に、一度の申請で適用されるのは1年分。もし翌年も収入に変化がなく支払いが厳しいなら、再度申請をし直しましょう。

*ただし、全額免除・猶予が適用になる人は、免除の申請をする際に用紙の「継続希望」の記入欄にチェックをすれば翌年度も継続して適用になります。一部免除の場合は1年ごとに申請しないといけません。

免除申請の手続き方法

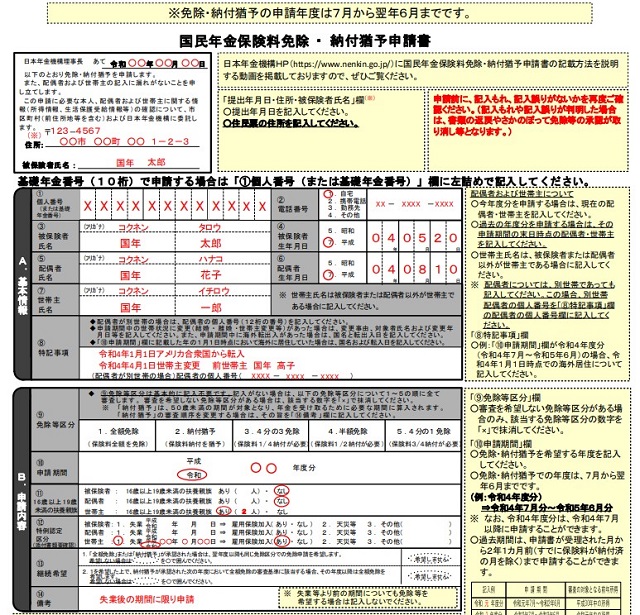

免除の申請は、役所の国民年金窓口または年金事務所の窓口で用紙に記入して申請する方法と、申請用紙をネットでダウンロードして記入捺印して郵送で申請する方法があります。

ネット上だけで申請することはできません。電話だけで申請するのも不可。あくまで「紙」を提出する形になります。

申請に必要な書類や持ち物

申請に必要な書類は、申請用紙+年金手帳のコピー(氏名が記載されているページ)です。

失業したために免除・猶予申請をする場合には、雇用保険受給者証または雇用保険被保険者離職票の写しも必要。

申請用紙は、こちらの日本年金機構のサイトからダウンロードできます(PDF)。申請用紙と一緒に記入例も載っていますので、参考にしながら書いていきましょう。

こちらで記入しなくても、年金機構の方でどの免除区分に当てはまるかを調べて審査してくれるからです。

逆に、たとえば「自分は1/2免除だろう」と思って記入してしまうと、1/2免除以外の条件では審査してもらえなくなるので注意(仮に1/2はダメだけど1/4免除ならOKという場合でも、1/4免除では審査してもらえなくなる)。

この用紙は、提出用と本人控えの2部記入するようにしてください。すべて記入したら捺印欄に印鑑を押して「提出用」のみを提出します。

免除・猶予申請の審査結果はいつ分かる?

時期にもよると思いますが、一般的には申請をしてから1か月~2か月くらいで審査結果が出ます。

ハガキが郵送で送られてきて、そのハガキに結果が書かれています。無事免除が通った場合には、納付額が減額された支払い用紙も追って届きますので、それに従って支払いをします(全額免除と猶予の場合以外)。

免除されると将来の年金受給額は減るので注意

免除が通った場合、将来もらえる年金額は満額支払った場合より少なくなります。

| 支給額 | |

| 全額免除 | 全額納付した場合の年金額の1/2 |

| 3/4免除 | 全額納付した場合の年金額の5/8 |

| 1/2免除 | 全額納付した場合の年金額の6/8 |

| 1/4免除 | 全額納付した場合の年金額の7/8 |

*免除の場合は、その期間の年金加算額はゼロ。

ただ、あとからでも差額を支払うことができるので、もし経済的に余裕が出てきたら免除になった分を「追納」という形で支払うようにするといいですね。

追納すれば受給時に満額受け取ることができます。

ただし、追納はいつでもできるというわけではありません。追納の申請をして(申請書を年金事務所の窓口に持っていくか郵送する)、承認された月から10年前までの免除期間のものが追納できる対象となります。

ただ、注意したいのは、保険料の免除または猶予を受けた期間の翌年度から3年目以降に保険料を追納する場合には延滞金が加算されるということ。

つまり、さかのぼって10年前までの年金の免除額を追納できるけど、3年以上経過している分には延滞金が加算されて多めに払わなくてはいけなくなるということです。

国民年金を納めるのがキツいなら、とにかく免除申請をしてみよう!

年金の支払いが難しく滞納してしまっているなら、免除申請をしてみてください。

支払いがキツい理由は、ほぼ「所得が少ないから」のはず。それなら免除申請をして通る可能性は高いので、少しでも支払いが楽になる方法を試してみましょう。

▼年金の滞納について詳しくはこちらの記事を読んでみてください。

コメント