会社員やアルバイトで給与収入がある人で、副業を行っている場合は、その副業の収入が20万円を超えた場合、確定申告をする必要があります。

ここでは、マイナンバーカードを使って自宅でe-Taxによる確定申告をするにあたって、e-Taxでの申告書の入力手順を説明していきます。

e-Taxのヘルプデスク(0570-015-901)に電話をすれば使い方を説明してくれるのですが、ナビダイヤルのため電話代がけっこうかかってしまいます。もし私と同じような「給与+雑所得での副業収入」という方でしたら、高い電話代払って聞かなくてもこちらの説明を見たら無事入力できるはずです!

とは言え、もちろんそれぞれ収入を得ている方法は異なると思いますので、ここはあくまで私のケースで行った手順ということでご了承ください。

「給与所得」プラス、副業での所得を「雑所得」として処理する場合の、申告書の書き方になります。

申告書を作成する前に用意するもの

まずは、e-Taxを使うための事前準備が必要です。

こちらの記事で解説していますので、手順通りに設定すれば10分ほどで準備は完了します。

>>マイナンバーカードを使ってe-Taxで確定申告|必要なものと事前の準備を解説

さらに、e-Taxでも税務署での申告でも必ず必要になるのが、以下の情報です。

源泉徴収票(または支払調書)

→源泉徴収票(支払調書)は、給与を支払ってもらっている本業の会社だけでなく、副業でも所得税を天引き徴収しているところからは発行してもらってください。

副業の帳簿(収入と支出を仕訳したもの)

→副業についても毎月帳簿をつけておくようにしましょう。特に支出の部分は経費として落とせるかどうかの線引きが素人には難しいので、税理士さんに相談することをおすすめします。確定申告の時期には税務署で税理士の無料相談(電話でも相談可)を開いていますので、そういうものを利用するといいでしょう。

給与や副業報酬の支払元の名称と住所

→源泉徴収票や支払調書が発行されている場合は、そこに支払元の名称と住所が記載されているはずです。源泉徴収票も支払調書も発行されていない収入分に関しては、自分でその支払い元の名称(会社名)と住所(本社住所)を調べておくようにしましょう。

控除

→社会保険や生命保険、医療費など、控除対象となるものをまとめておきましょう。もしアルバイトで「国民健康保険」や「国民年金」を自分で支払っているのであれば、それも控除対象になりますので、前の年1年間でいくら支払ったのかを調べておきましょう(国民年金は「控除証明書」というのが送られてきます。国民健康保険は役所に電話をすれば教えてくれます)。

申告書の作成

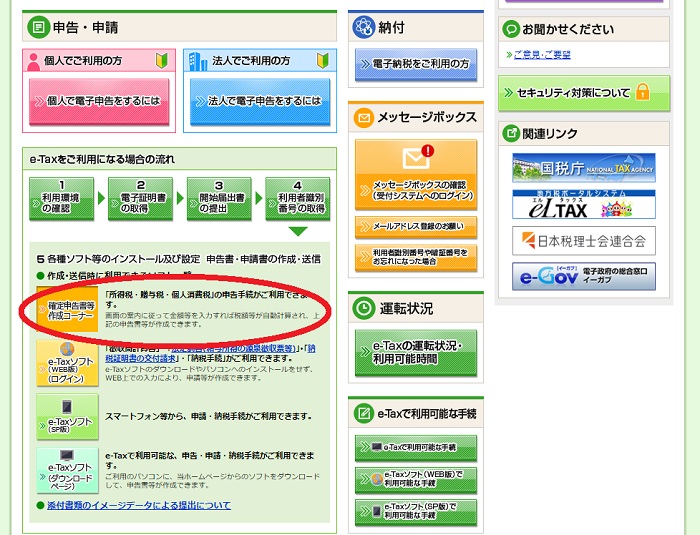

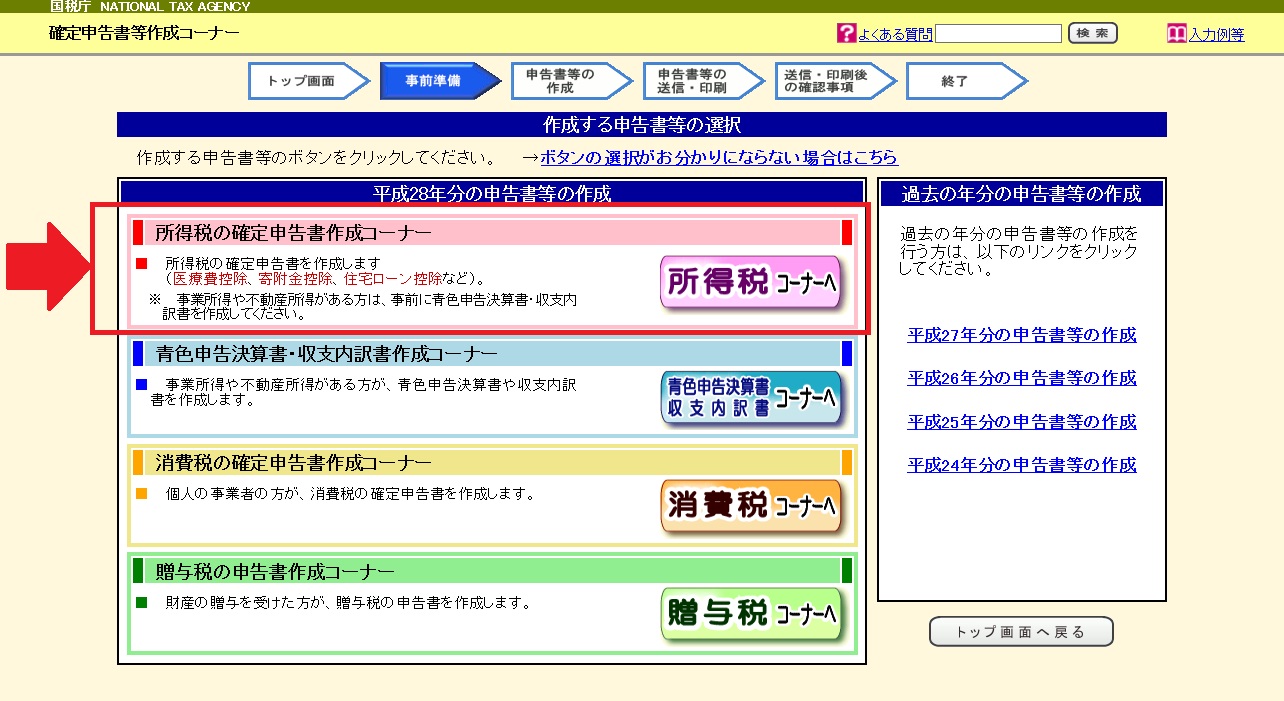

1.e-Taxの事前準備が完了したら、国税庁のホームページから「確定申告書等作成コーナー」に入ります。

↓ちょっと地味ですが、e-Taxのページの下の方にあります。

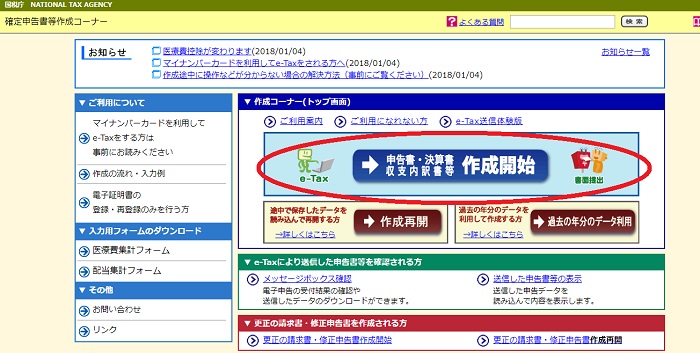

2.「申告書・決算書収支内訳書等作成開始」をクリック

3.「e-Tax」をクリック

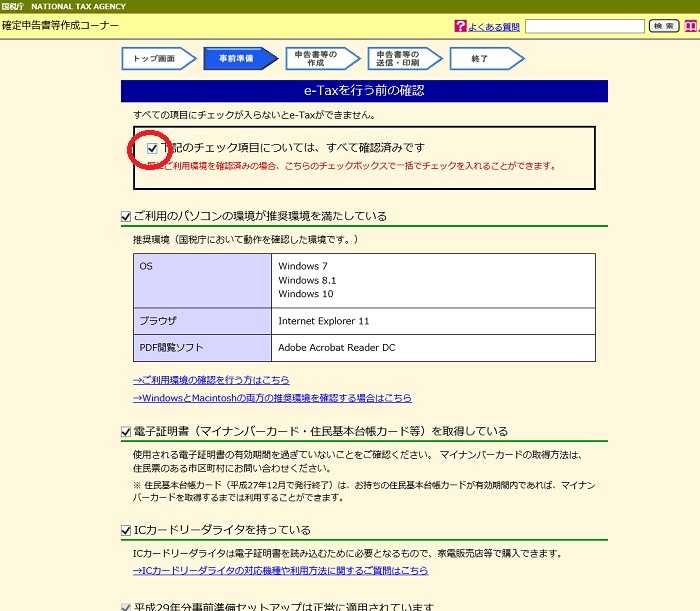

4.事前準備の画面で「e-Taxを行う前の確認」というページが出てきます。

パソコンのOSや、ブラウザなどの環境を再度確認して、「下記のチェック項目については、すべて確認済みです」にチェックを入れて次へと進んでください。

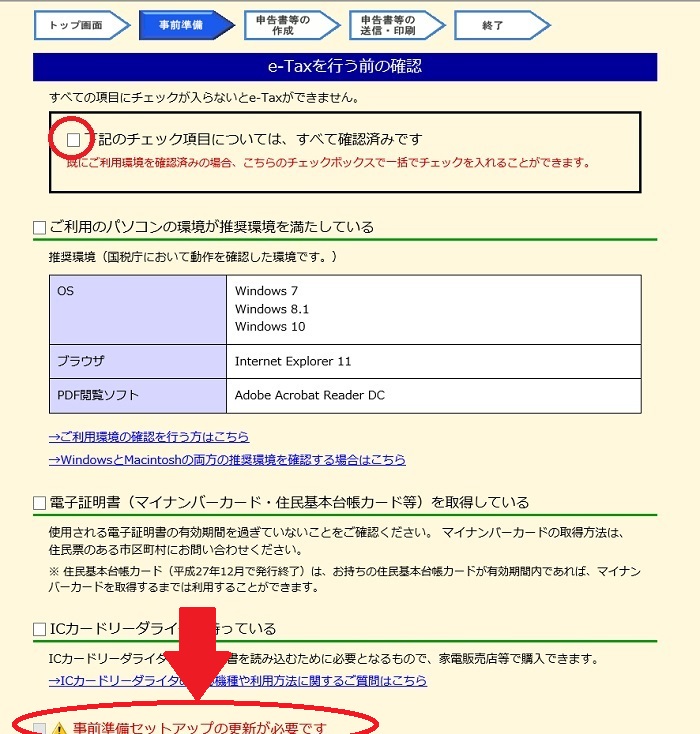

*前年にすでにe-Taxを利用したことがある人向け

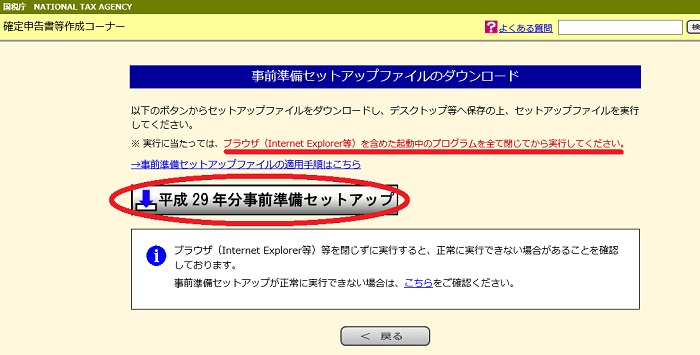

注意:前年にe-Taxを利用した方は、ここで「事前準備セットアップの更新が必要です」というアラートが出ます(見えにくいですが、下の画像の一番下部分)。ここで「事前準備セットアップのダウンロードはこちら」をクリックしてください。

次の画面で「平成○年分事前準備セットアップ」のボタンを押して、ダウンロードを開始します。(毎年新たにインストールする必要があります)

注意:このボタンを押すと、「実行」と「保存」というボタンがブラウザ下部に出てきます。ここで「実行」を押さずに、まずは「保存」を選んでデスクトップなどに一度保存してください。

その上で、ブラウザを含むすべての実行中のプログラムをいったん閉じてから、デスクトップなどに保存したこちらのファイル↓をクリックしてインストールを開始します。

このインストールが完了したら、e-Tax画面のトップページから「確定申告書等作成コーナー」へ入って、もう一度先ほどと同じ手順で進んでいってください。

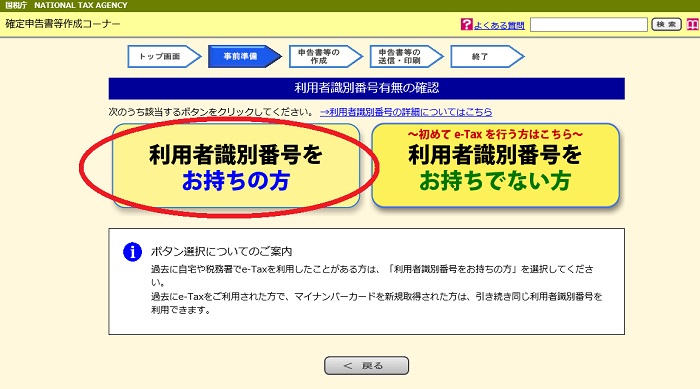

5.「e-Taxを行う前の確認」ができると、「利用者識別番号有無の確認」画面になります。ここで「利用者識別番号をお持ちの方」をクリック。

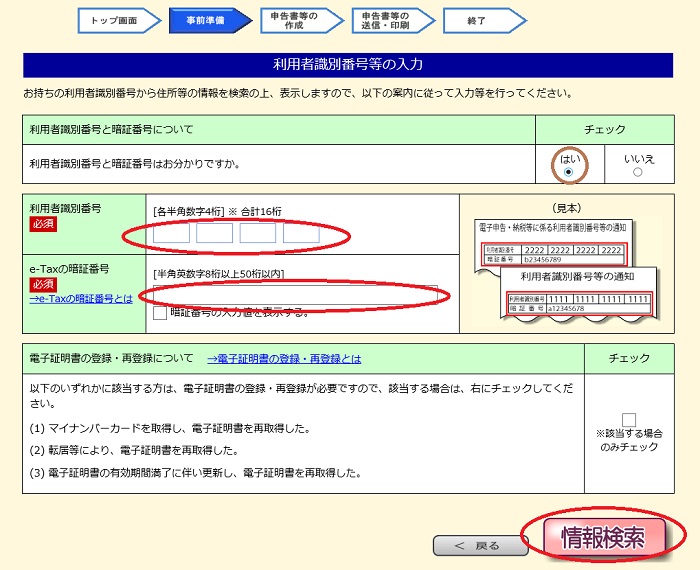

6.「利用者識別番号と暗証番号はお分かりですか」という質問が出てきますので、「はい」にチェックします。すると、下に「利用者識別番号」と「e-Taxの暗証番号」を記入する欄が出てきますので、こちらに取得した番号&設定した暗証番号を入力してください。入力したら、下の「情報検索」をクリック。

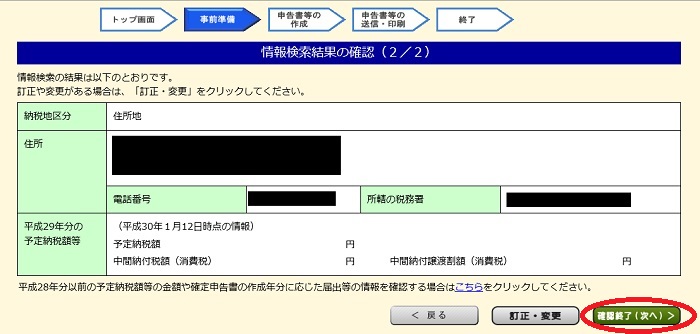

すると登録した情報が出てきますので、氏名や住所などをすべて確認したうえで「確認終了」をクリックします。

7.「所得税コーナーへ」をクリック。

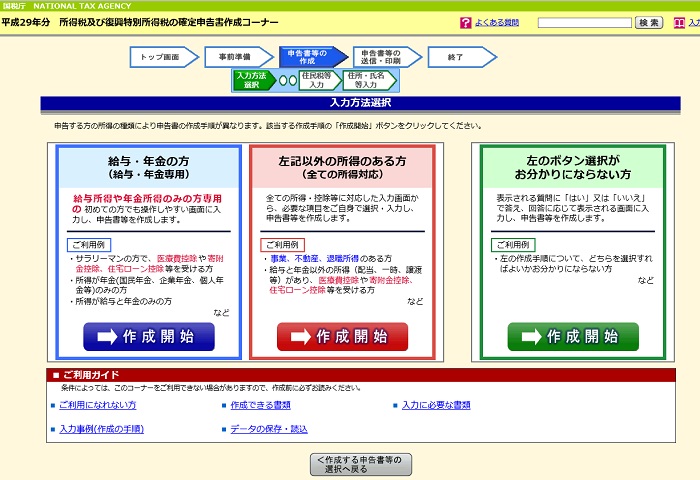

8.「入力方法選択」の画面に移動します。給与所得+副業の雑所得で確定申告する方は、真ん中の「左記以外の所得のある方」で作成開始をクリックしてください。

9.「申告書の作成をはじめる前に」というページに移動します。

提出方法は「e-Taxにより税務署に提出する」を選択。

申告の種類は、雑所得なので「青色申告」は関係ないのでそのままスルーでOK。その下の生年月日は入力します。

一番下の「所得・所得控除等の入力フォームについて」にチェックを入れれば、紙の申告書のと同じ様式で入力できます。私は紙の申告書が見ずらいので、そのままチェックを入れずに次へ進みました。

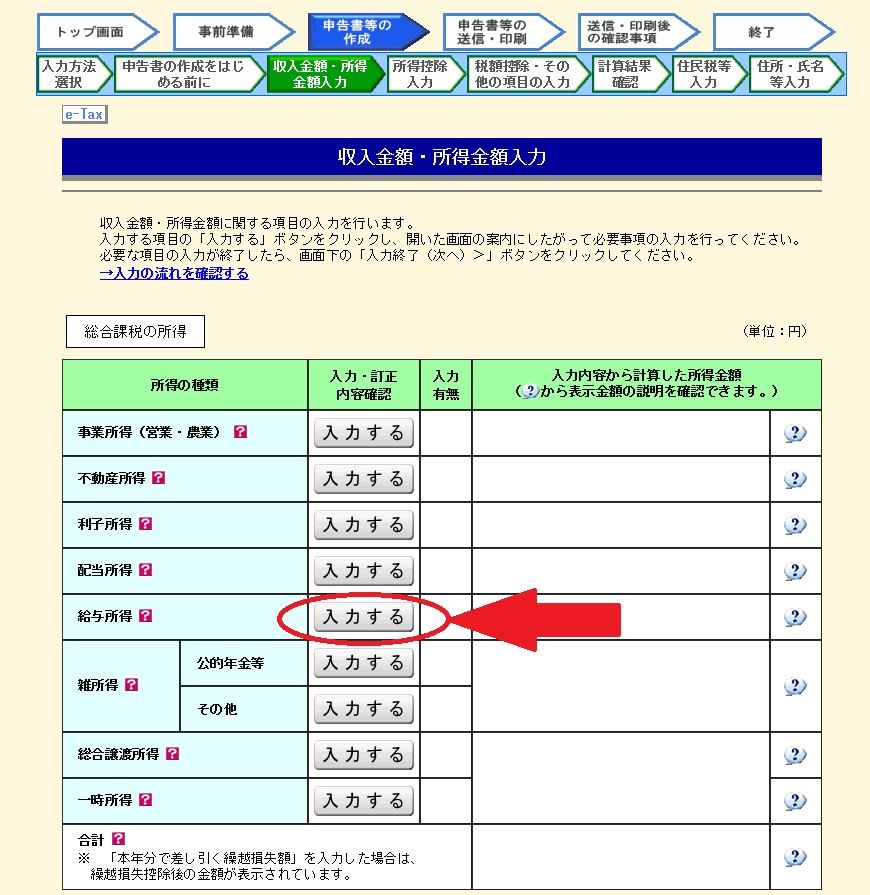

10.申告書への入力開始です。「収入金額・所得金額入力」というページに移りますので、まずは本業の「給与所得」を入力していきましょう。

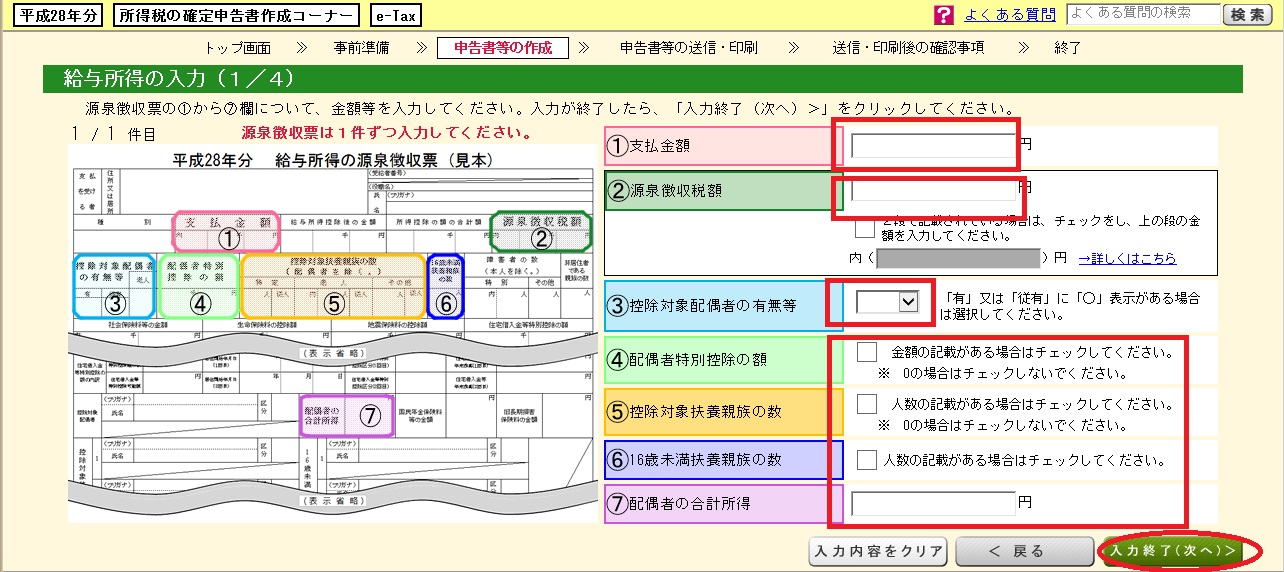

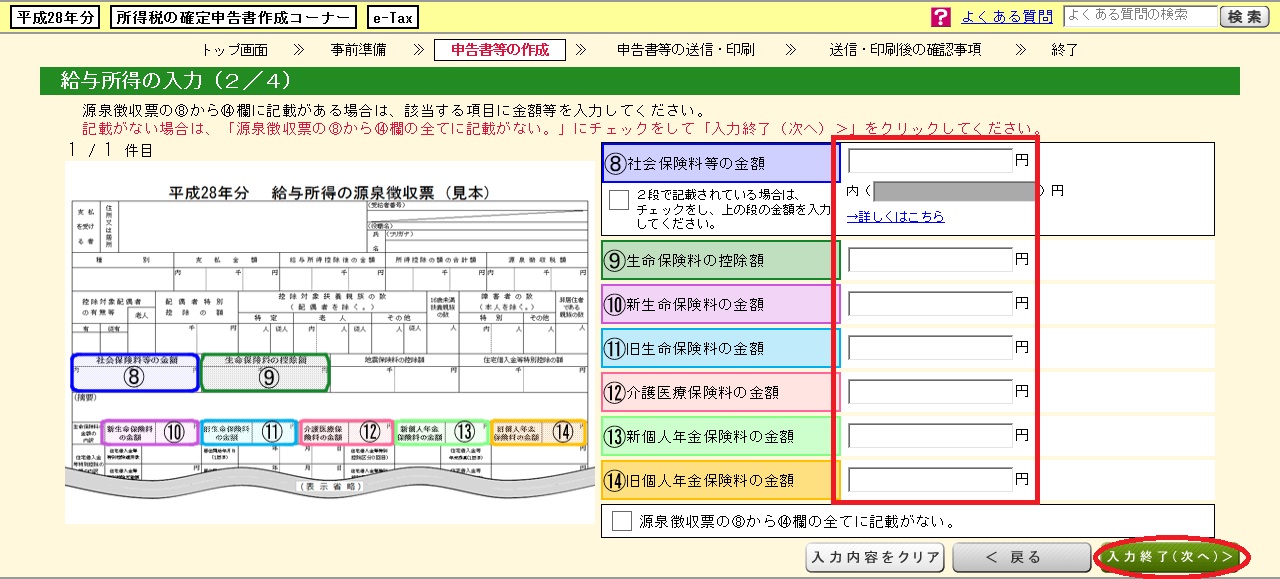

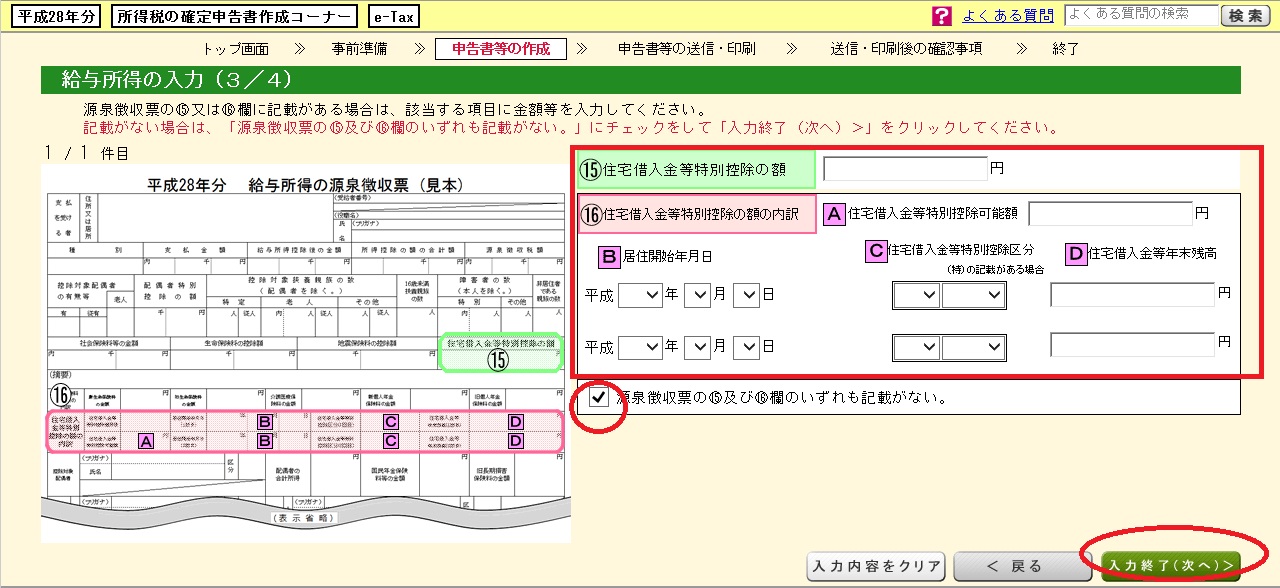

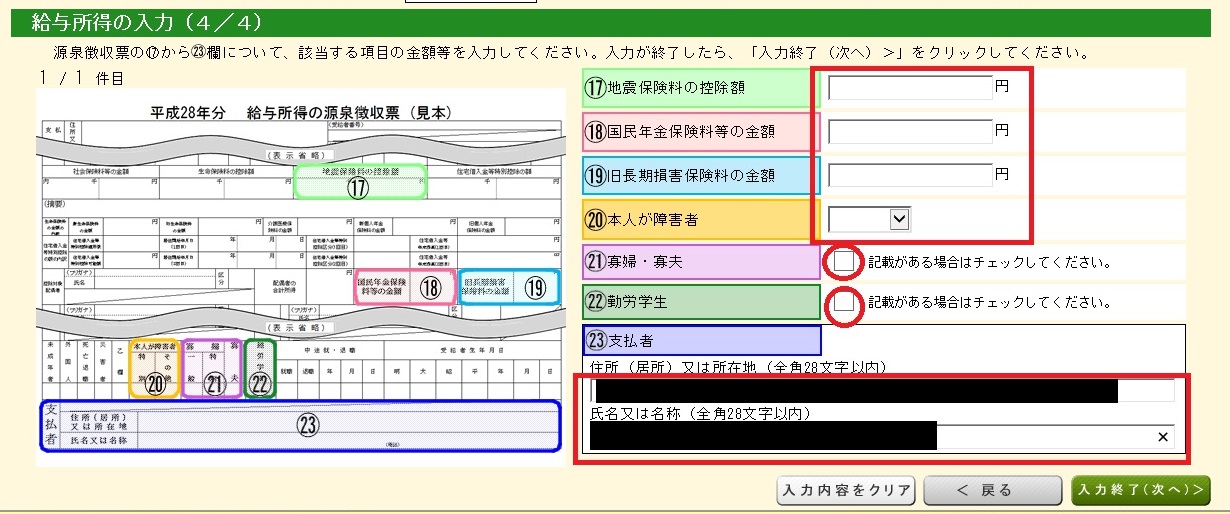

11.給与所得の入力ページは全部で4ページありますが、とにかく源泉徴収票に書かれている内容をそのまま入力していきます。

*注意:国民健康保険や国民年金を自分で支払っている人の場合、源泉徴収票に金額が記載してあればこのページで入力してOKですが、源泉徴収票に記載がない場合には、ここでは入力しないでください。あくまで「源泉徴収票」に載っているとおりの数字だけをそのまま入力します。

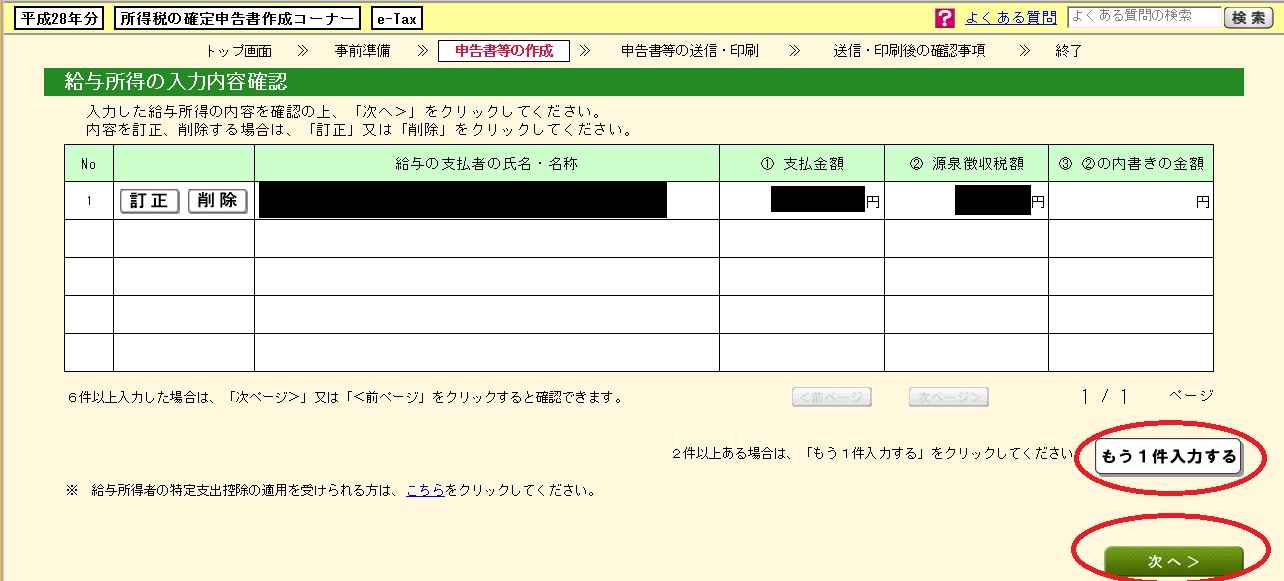

12.源泉徴収票の数字をそのまま入力し終えたら、「給与所得の入力内容確認」というページに移ります。給与所得がもう1か所あって源泉徴収票をもらっている場合は「もう1件入力する」を、他にない場合は「次へ」をクリック。

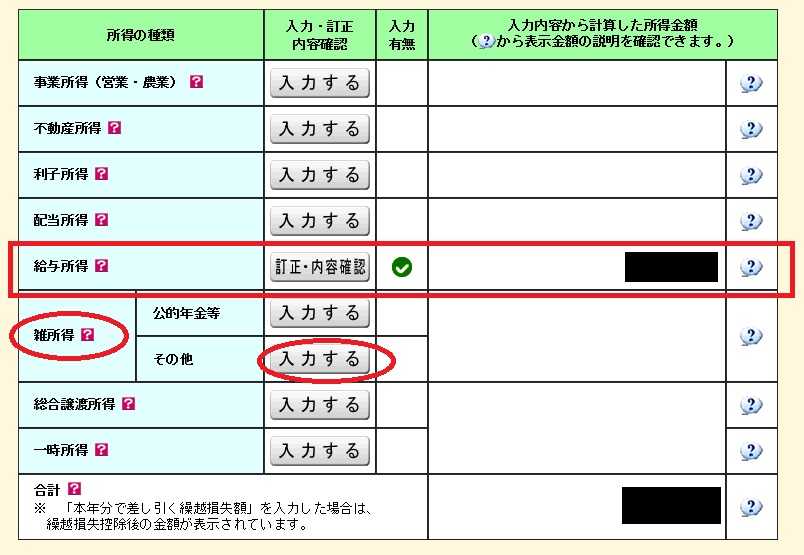

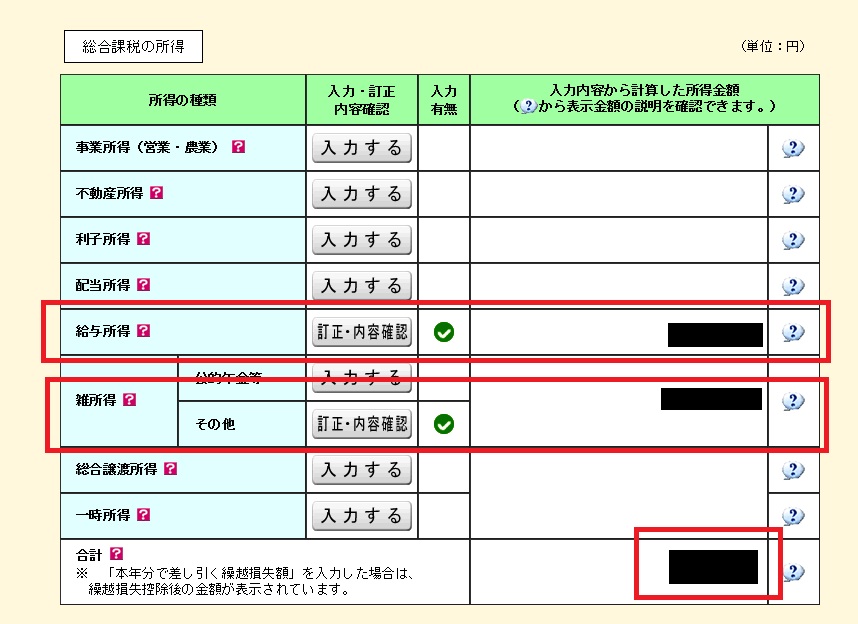

13.最初の「収入金額・所得金額入力」という画面に戻りますので、給与所得の欄に数字が入っていることを確認してください。

続いて、副業収入について入力していきます。「雑所得」の「その他」を選択してください。

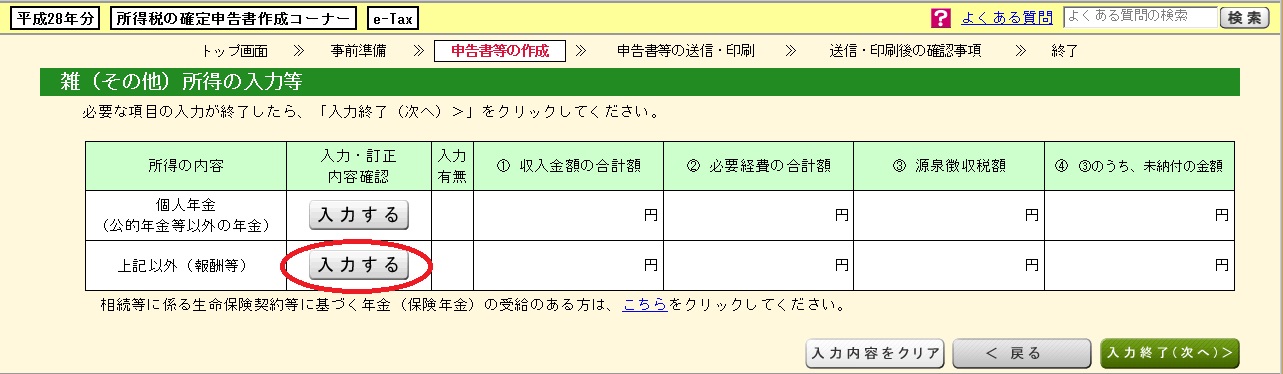

14.「雑(その他)所得の入力等」という画面に移りますので、「上記以外(報酬等)」を選択します。

15.「個人年金以外の雑(その他)所得の入力」という画面に移ります。ここでは、

種目→「報酬」でOK 名称→報酬支払元の会社(個人)の名前 場所→報酬支払元の会社(個人)の住所 収入金額→報酬支払元から入金された金額(1年分合計) 必要経費→その報酬を得るために使った経費(1年分合計) 源泉徴収額→支払調書をもらっていて源泉徴収額が記載されていれば記入(なければ空欄でOK)

*経費を支払元ごとに分けるのが難しい場合は、1つの支払元の欄にまとめて入力してもOKとのことでした。

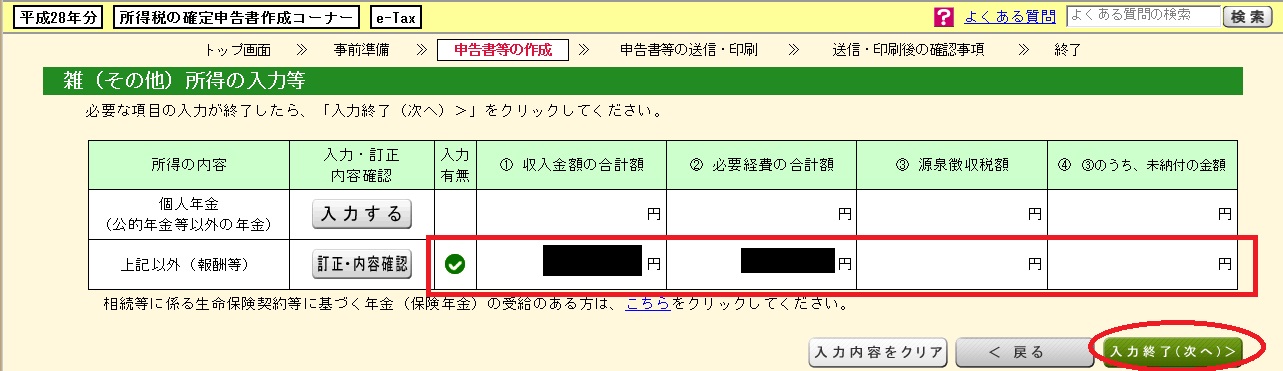

16.すべての副業収入を入力し終わったら、「雑(その他)所得の入力等」の画面に戻ります。ここに数字が入力されているのを確認して「入力終了」をクリック。

17.最初の「収入金額・所得金額入力」という画面に戻りますので、雑所得のその他の欄に数字が入っていることを確認して一番下の「入力終了(次へ)」をクリックします。

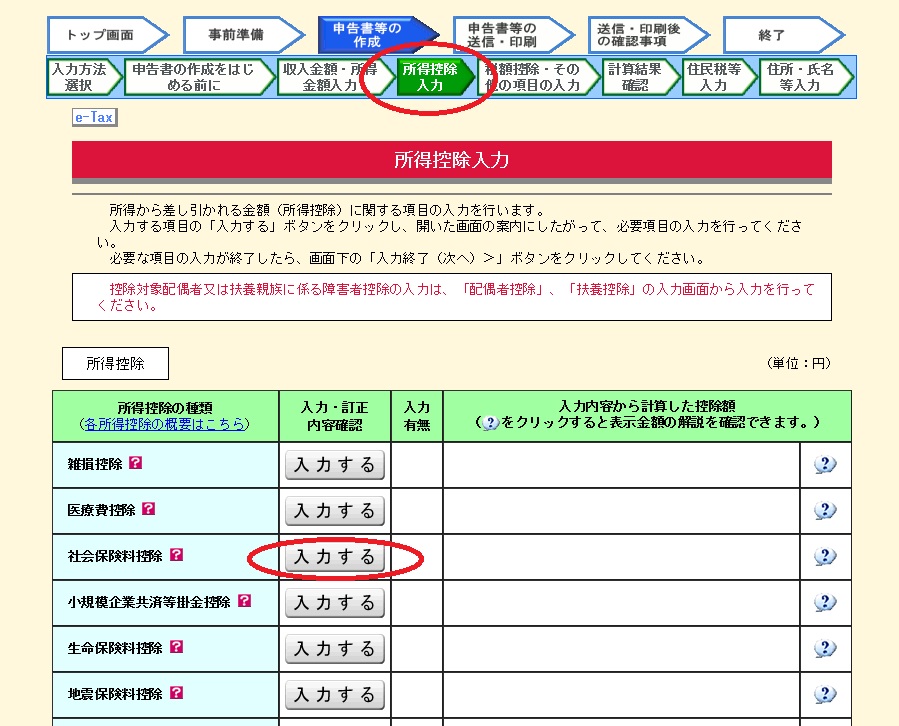

18.続いて「所得控除入力」画面に移ります。

ここでは、最初の「給与所得の入力」ページで入力しなかった控除分(源泉徴収票に記載されていないもの)を入力していきます。

医療費控除、社会保険料控除、生命保険料控除、地震保険料控除など、該当するものを入力していってください。私は控除となるものが「国民健康保険」と「国民年金」だけだったので「社会保険料控除」の欄に入力していきます。

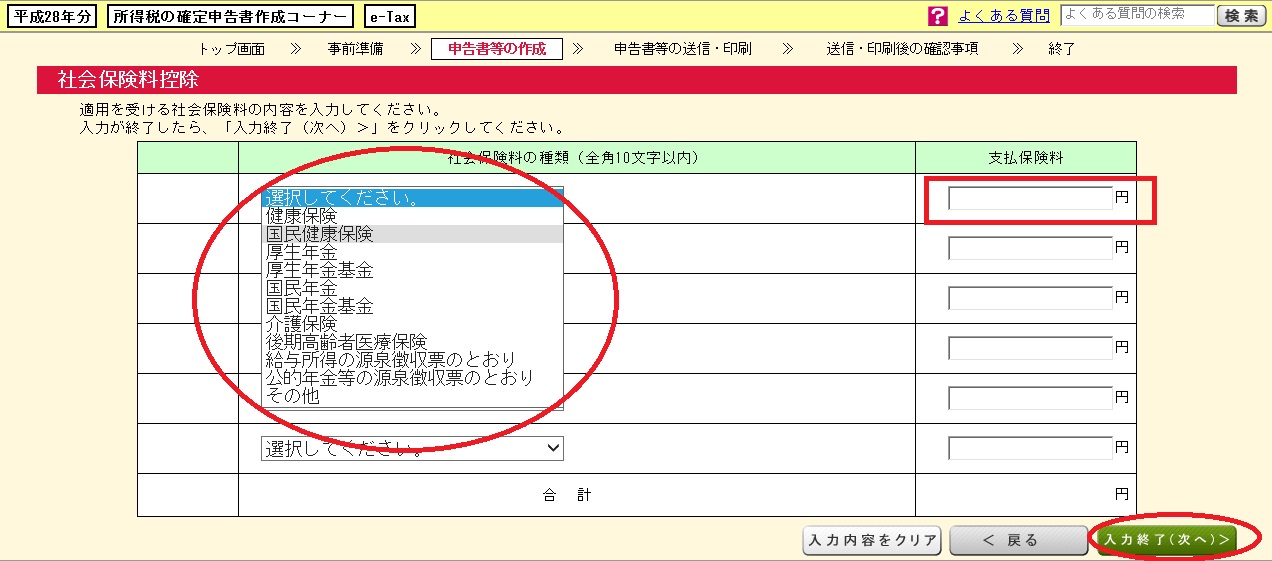

19.「社会保険控除」のページに移りますので、プルダウンで保険の種類を選んで、支払った保険料の金額を入力してください。

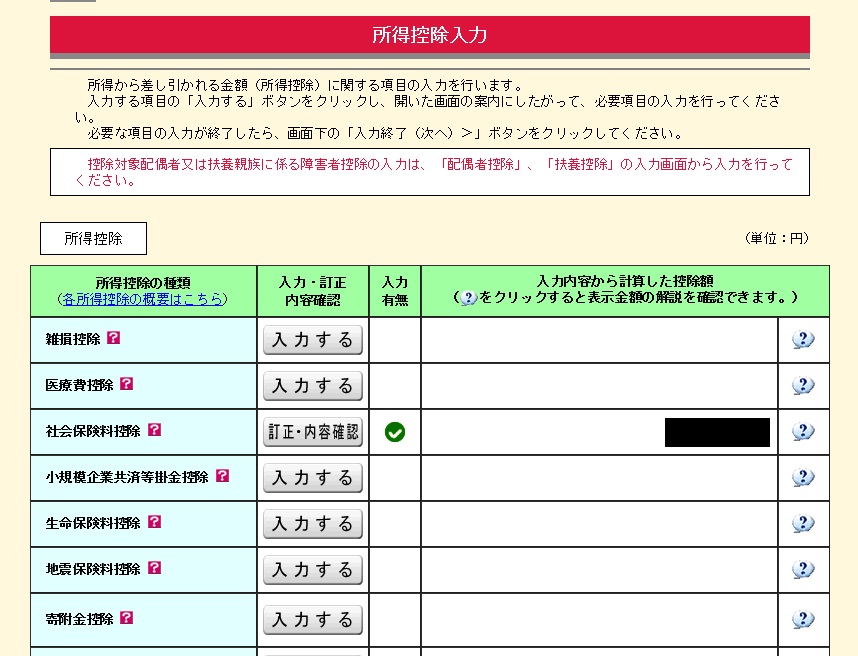

20.該当する控除すべて入力し終わったら、「所得控除入力」画面に数字が入っていることを確認してページ下の「入力終了(次へ)」をクリック。

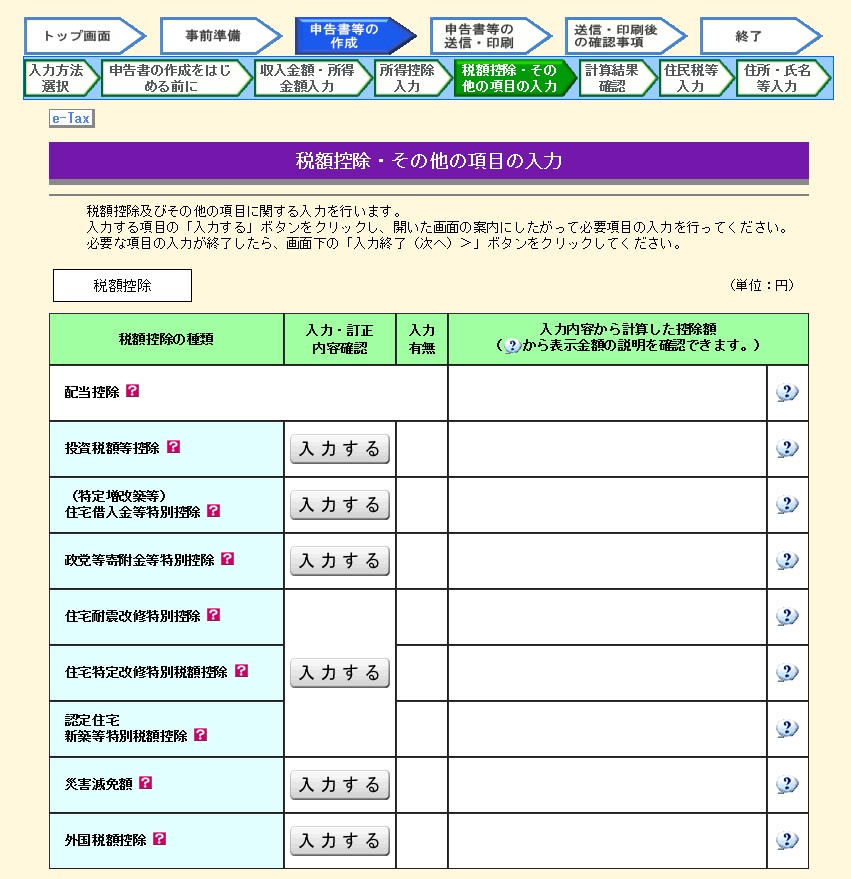

21.続いて「税額控除・その他の項目の入力」画面に移りますので、何か該当するものがあれば入力してください。なければそのまま「入力終了(次へ)」をクリック。

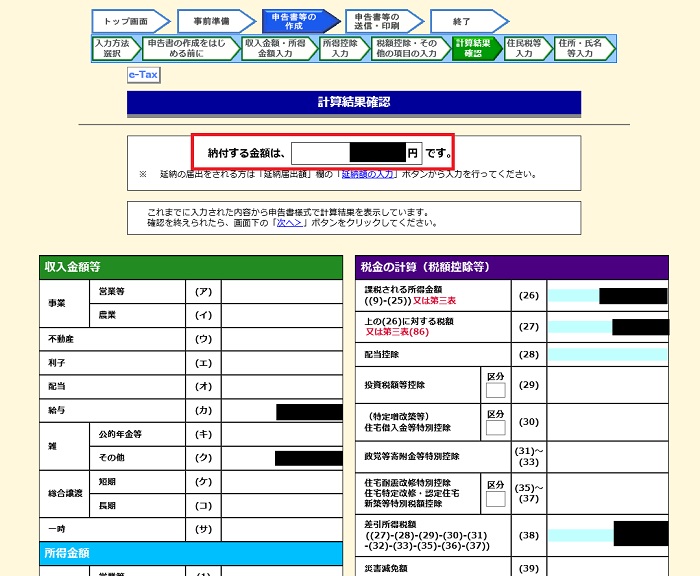

22.これですべての項目へ入力完了です。「計算結果確認」という画面に移りますので、ここで還付される金額または納付する金額を確認することができます。

*還付される場合

*納付する場合

それぞれ金額を確認して次へと進んでください。

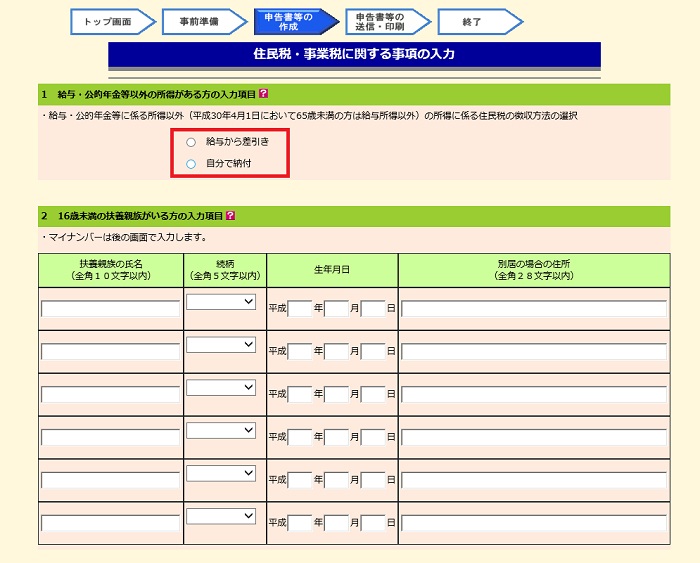

23.続いて、「住民税・事業税に関する事項の入力」の画面に移ります。

会社に副業がバレたくない人は、このページの「自分で納付」にチェックを入れます。

副業がバレても問題なければ「給与から差引き」にチェックを入れればOK。

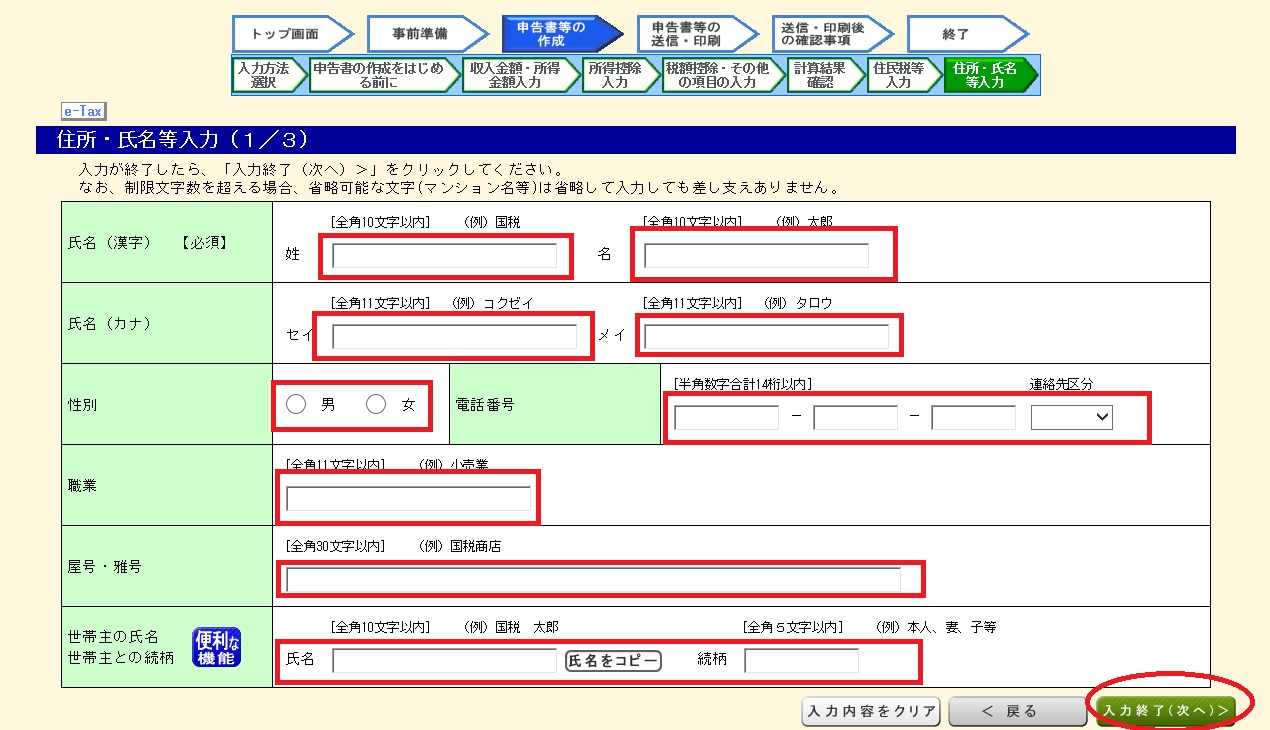

24.続いて「住所・氏名等入力」の画面に移ります。

*以前e-Taxで確定申告をしている方は確認のみ。

氏名、性別、電話番号、職業(会社員とかアルバイトでOK)、屋号(ここでは開業届けは出していない前提なので、なしでOK)、世帯主の氏名と続柄を入力。

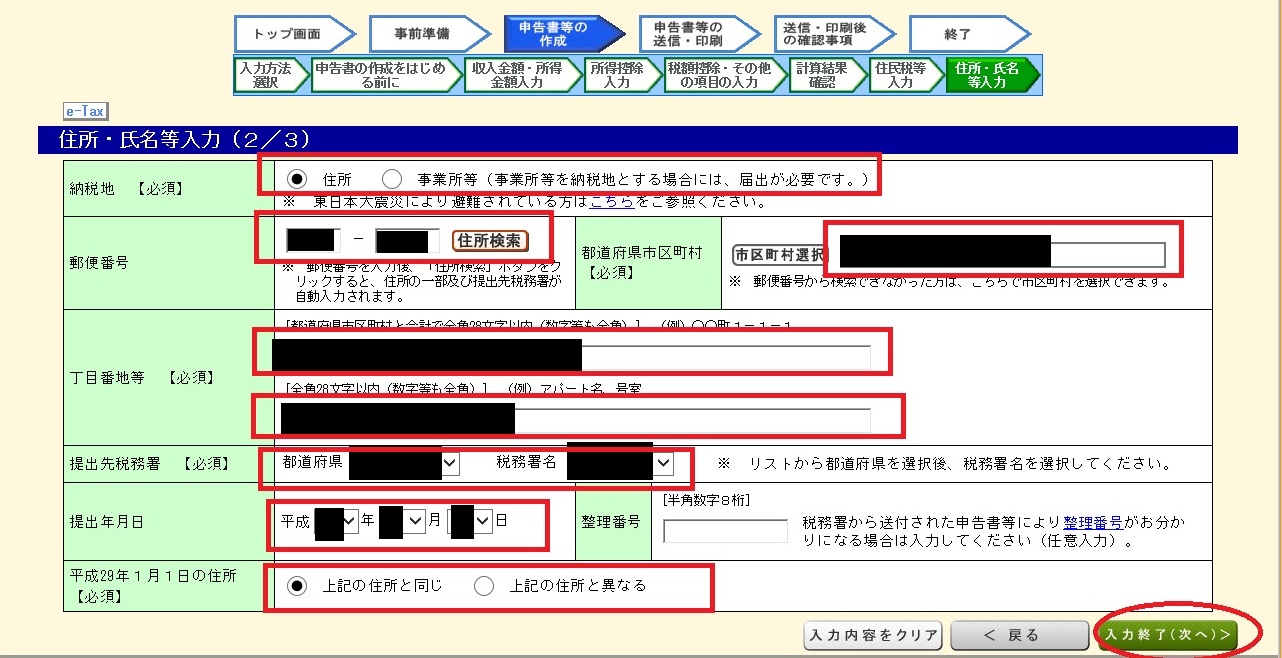

次のページで住所や提出先税務署を入力します。

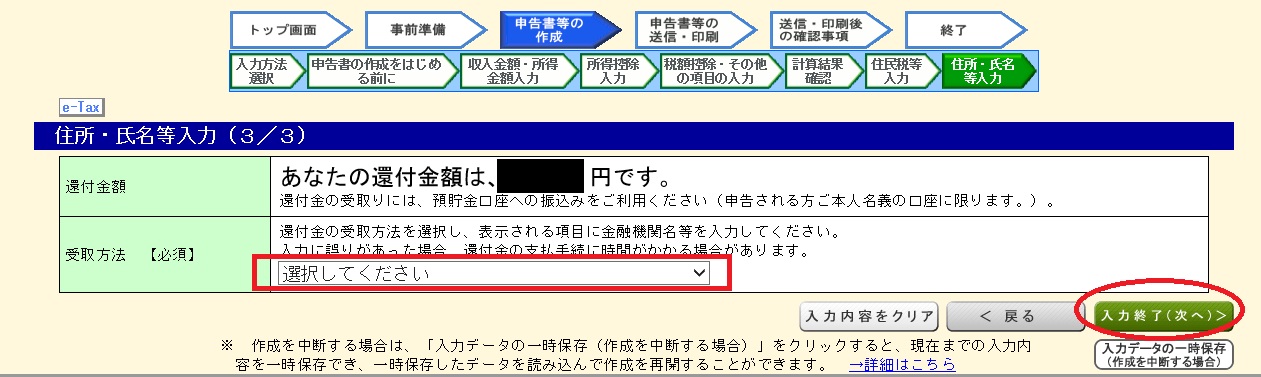

25.次のページでは、税金の還付または納付がある場合にその金額が表示されます。

還付金がある場合は、入金してもらうための口座を選択します(振込先の入力)。

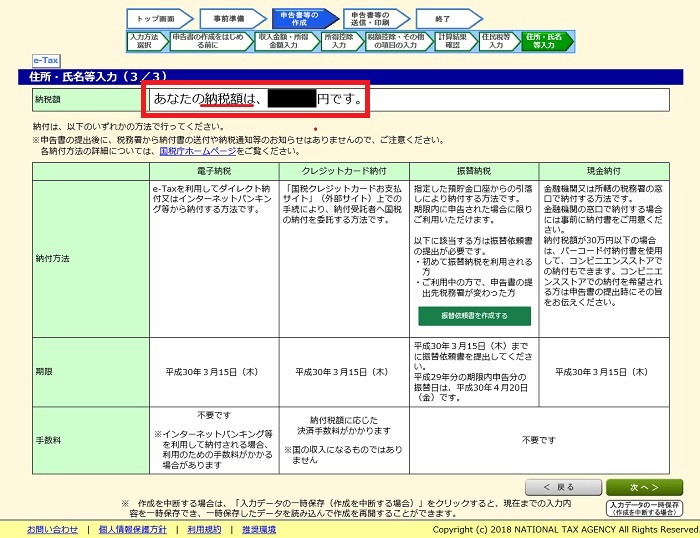

納税分がある場合は、下の「次へ」をクリックして、納税方法を選択します。

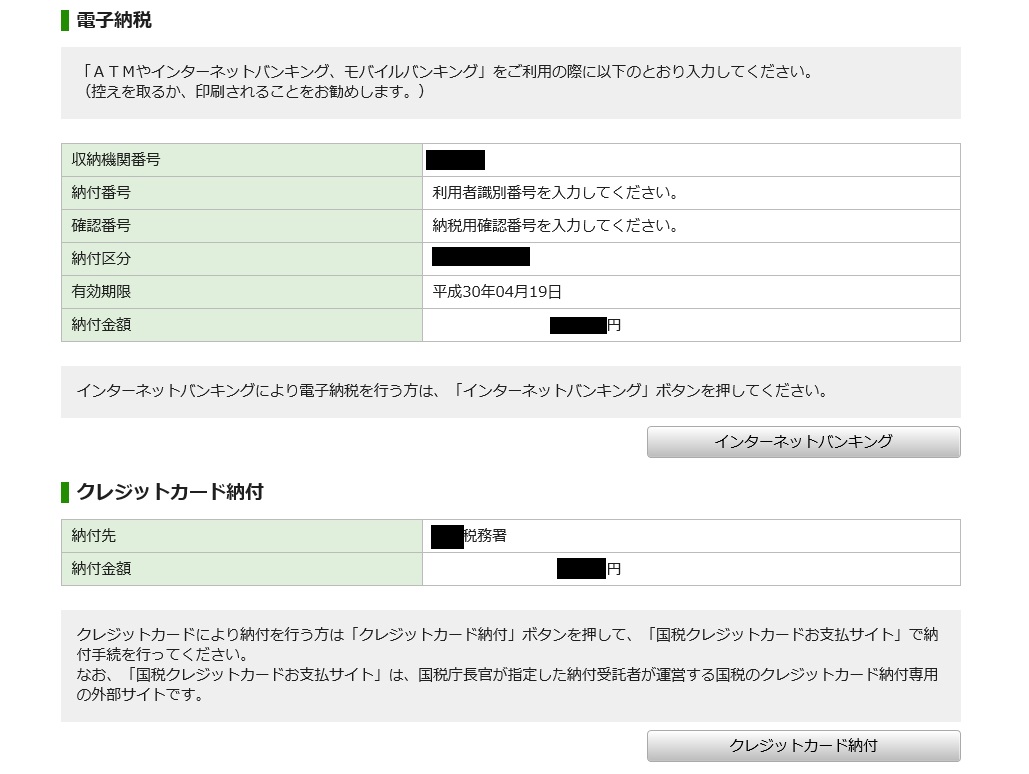

せっかくe-Taxで申告したので、税務署へ行かずに納付できる「電子納税(インターネットバンキング)」かクレジットカード納付が便利でいいんじゃないかと思います。

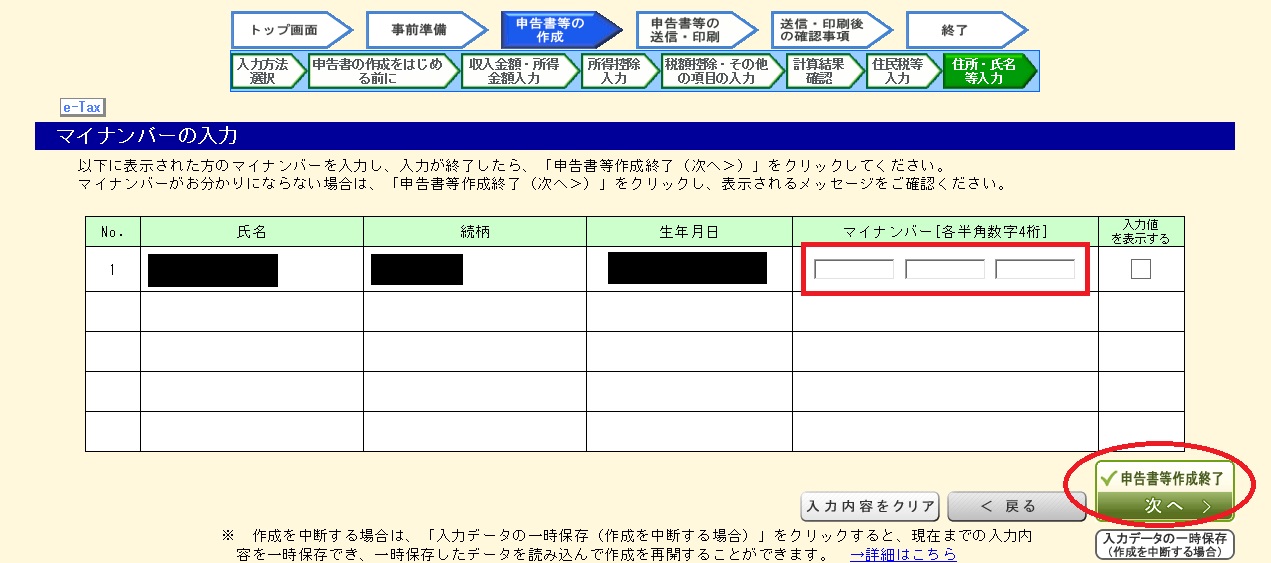

26.最後に、12桁のマイナンバーを入力して申告書の作成は終了です。

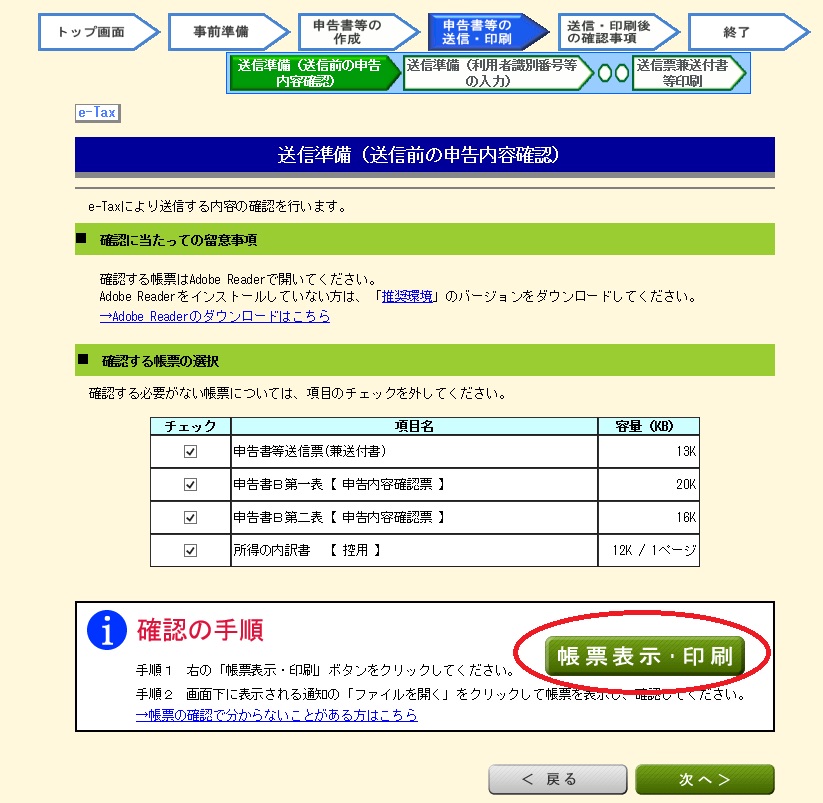

27.いよいよ申告書の送信に移ります。送信する申告書の内容を確認するためには「帳票表示・印刷」をクリックしてください。問題なければ「次へ」をクリック。

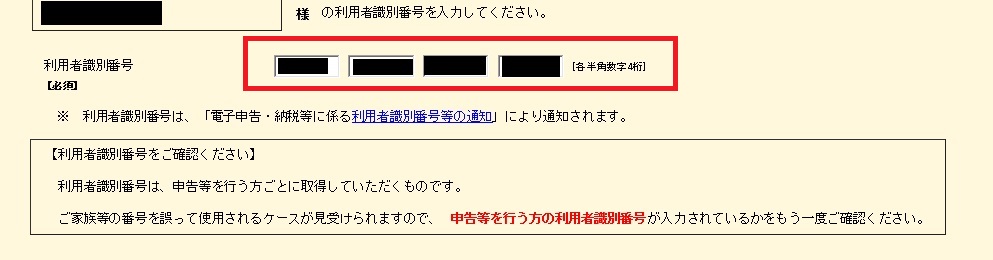

28.「利用者識別番号等の入力」画面に移ります。16桁の利用者識別番号をここで入力してください。

29.ICカードリーダライタをパソコンに接続し、マイナンバーカードを差し込みます。差し込む方向を間違わないようにしてください。

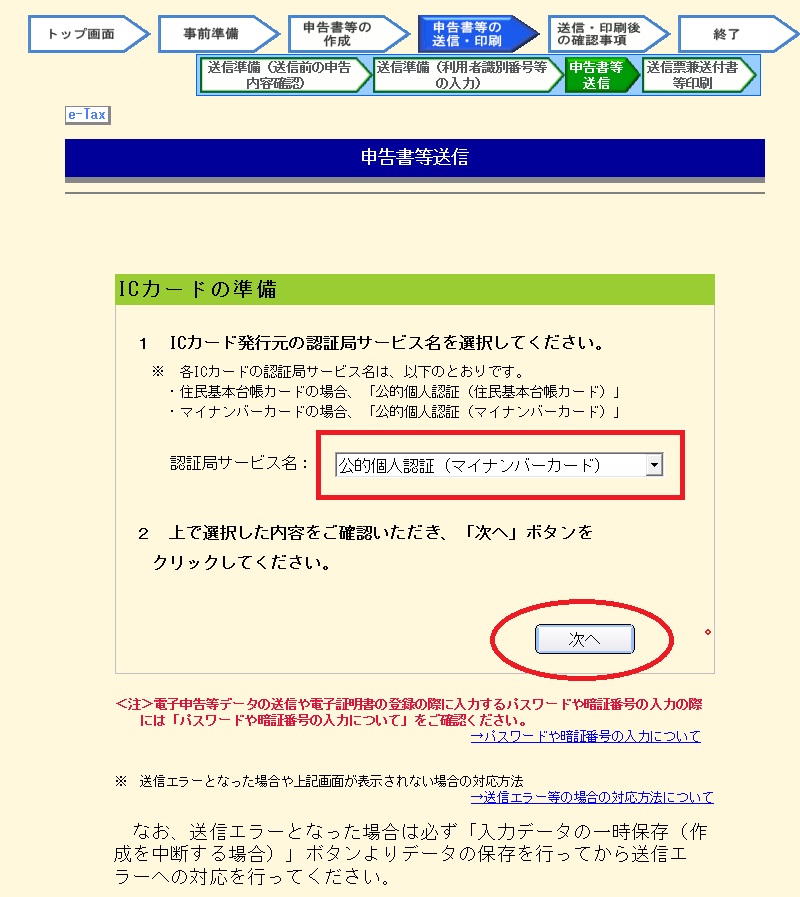

30.ICカードの準備画面で、「公的個人認証(マイナンバーカード)」を選択して「次へ」をクリック。

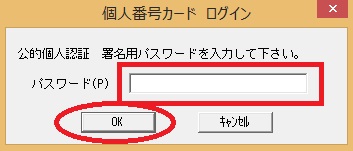

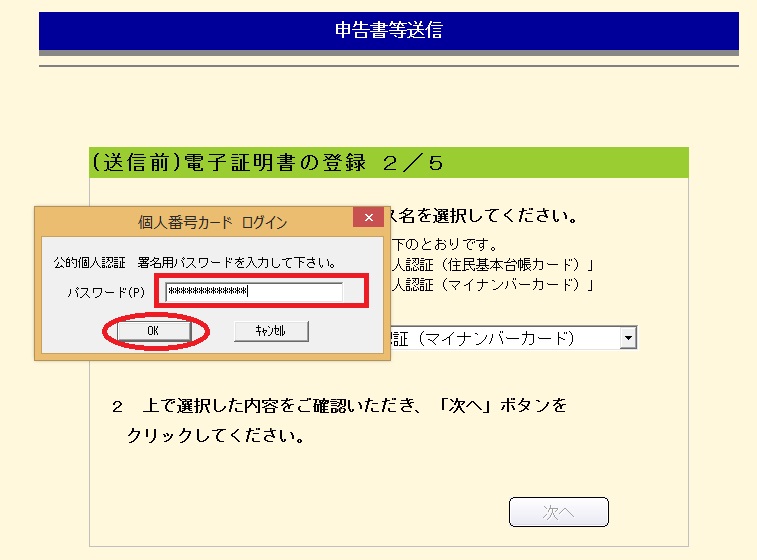

31.マイナンバーカードの暗証番号を入力します。

ここで入力するのは、マイナンバーカードを受け取ったときに設定した「署名用電子証明書暗証番号」です(6~16桁の英数字)。

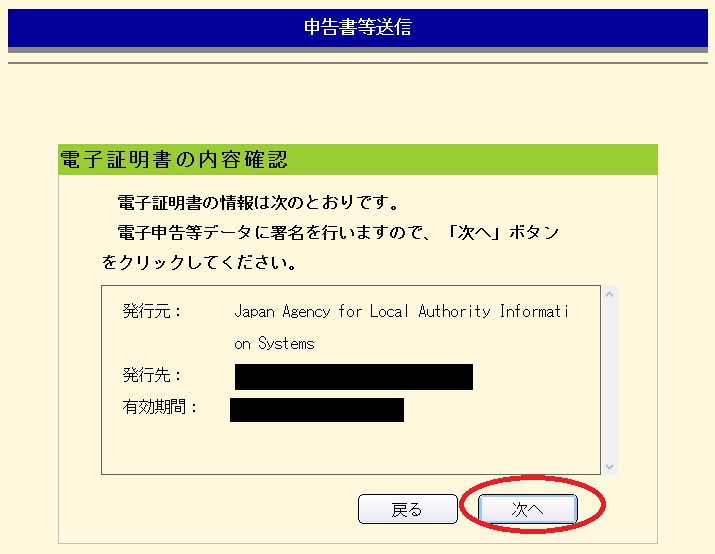

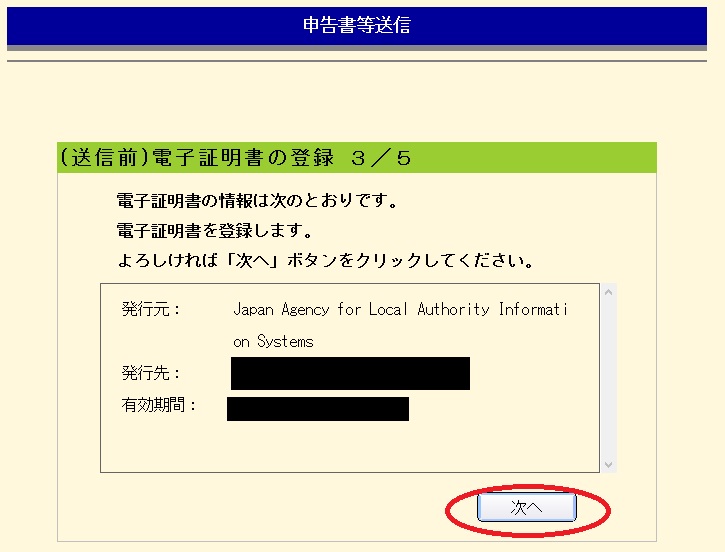

32.電子証明書の内容を確認し、「次へ」をクリックします。

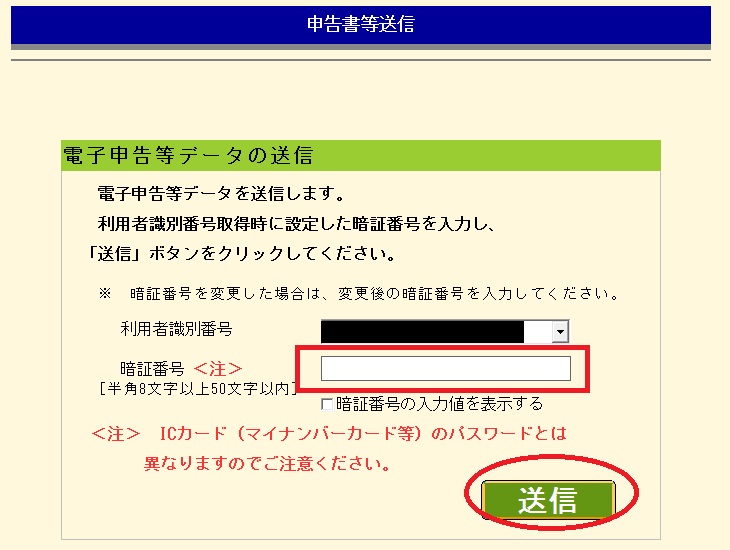

33.続いて、電子申告等データの送信という画面が出てきます。ここには16桁の「利用者識別番号」が書かれています(マイナンバーではありません)。その下に「利用者識別番号」を取得したときに設定した暗証番号を入力します(マイナンバーカードの暗証番号ではありません)。

暗証番号を入力したら「送信」をクリック。

ここで無事送信できた人はこちらをクリック⇒「34.電子申告等データの送信が完了したら」へ進んでください。

*ここでエラーメッセージが出た場合のやり直し手順

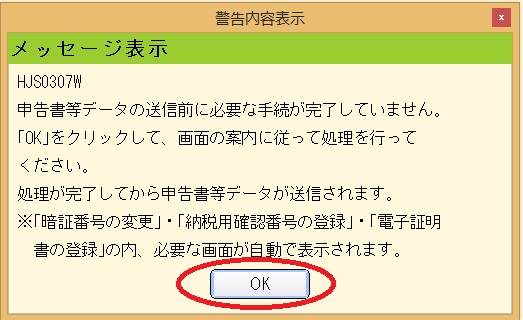

順調に送信できれば問題ないのですが、私は下のようなエラーメッセージが出てしまいました。手順通りにやっていたつもりですが(笑)、どうやら「電子証明書の登録」が完了していなかったようです。

◆申告書等送信の画面に戻るので、やり直します。

自分の管轄税務署、利用者識別番号、住所、氏名が記載されているのを確認して「次へ」をクリック。

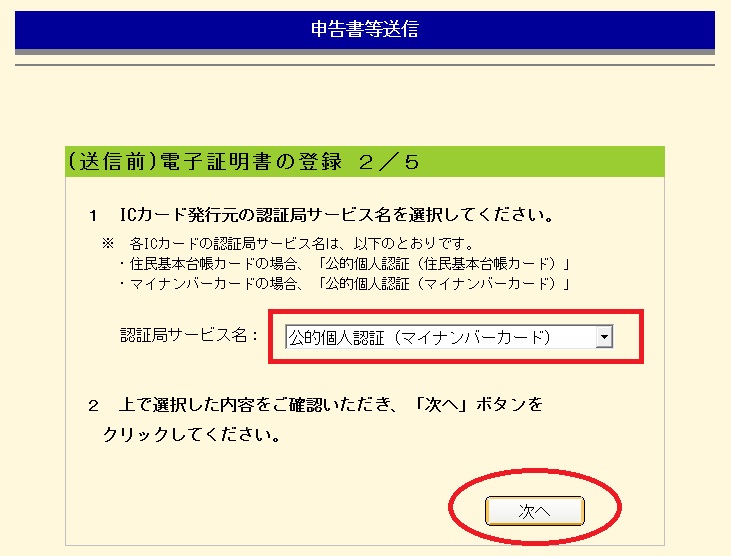

◆ICカード発行元の認証局サービスは「公的個人認証(マイナンバー)」を選択して「次へ」をクリック。

◆マイナンバーカードを受け取ったときに設定した「署名用電子証明書暗証番号」(6~16桁の英数字)を入力してOKをクリック。

◆電子証明書の情報を確認して「次へ」をクリック。

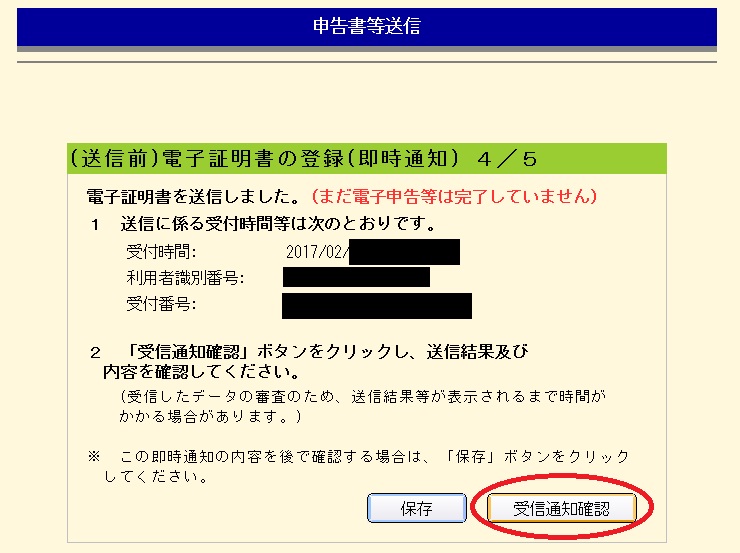

◆これでまず電子証明書の送信が完了です。「受信通知確認」を押して、送信結果を確認します。

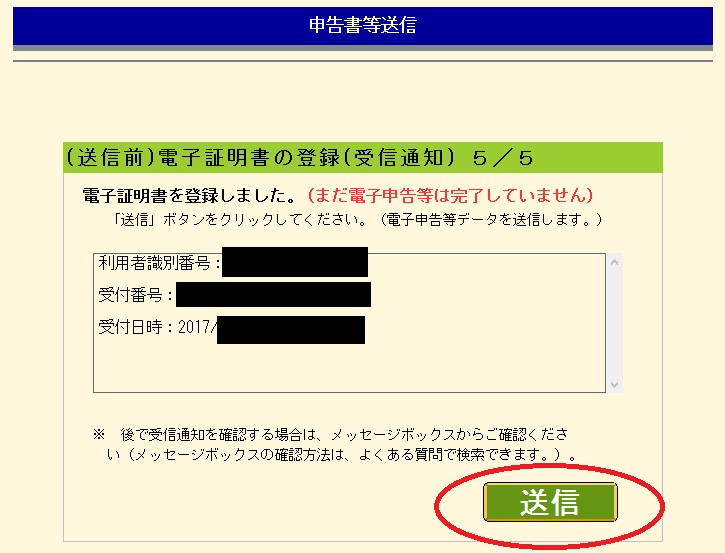

◆受信通知を確認すると、いよいよ電子申告等データを送信できるようになります。下の「送信」ボタンをクリック。

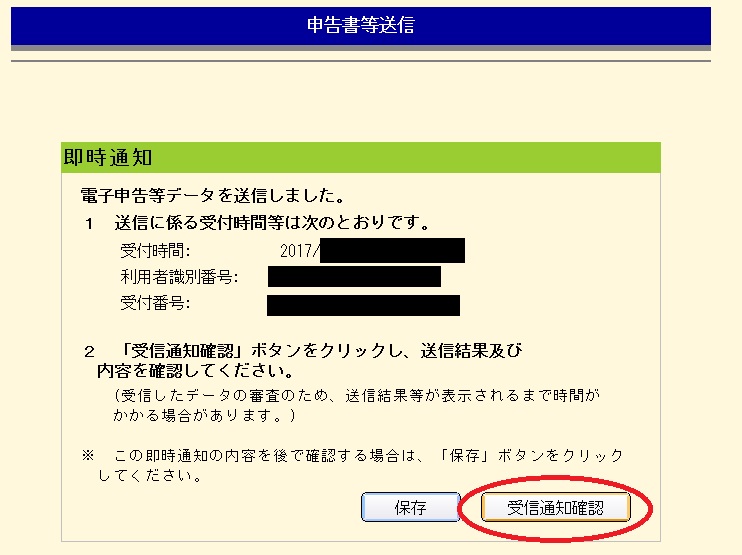

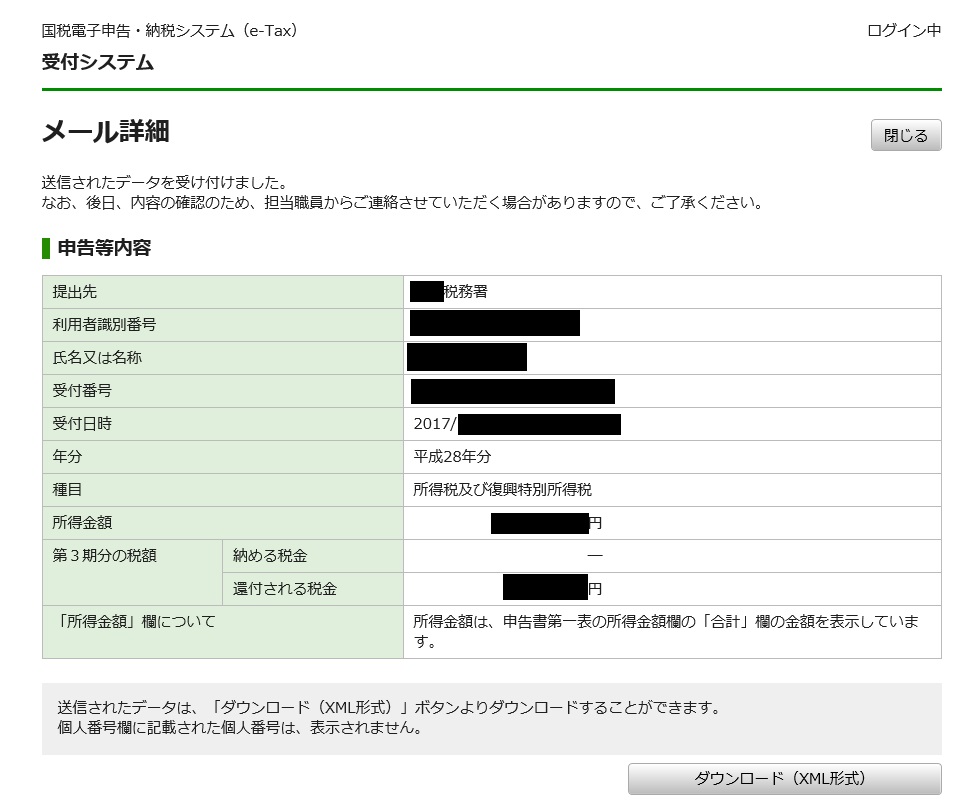

34.電子申告等データの送信が完了したら、ここでも「受信通知確認」ボタンを押して確認してください。

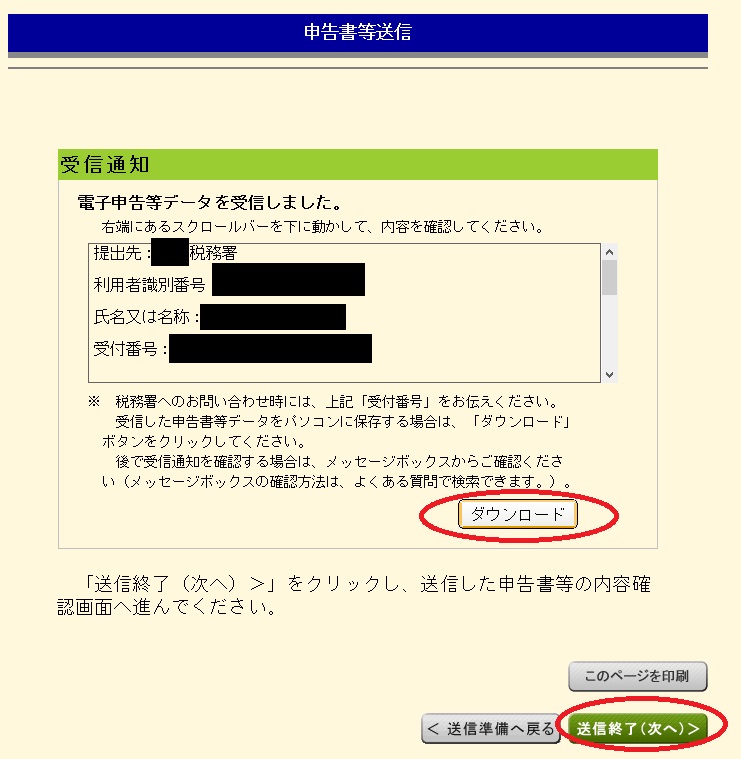

35.無事「受信通知」が来ていることを確認します。念のため、送信したデータを「ダウンロード」ボタンから保存しておくといいでしょう。

「送信終了(次へ)」ボタンをクリック。

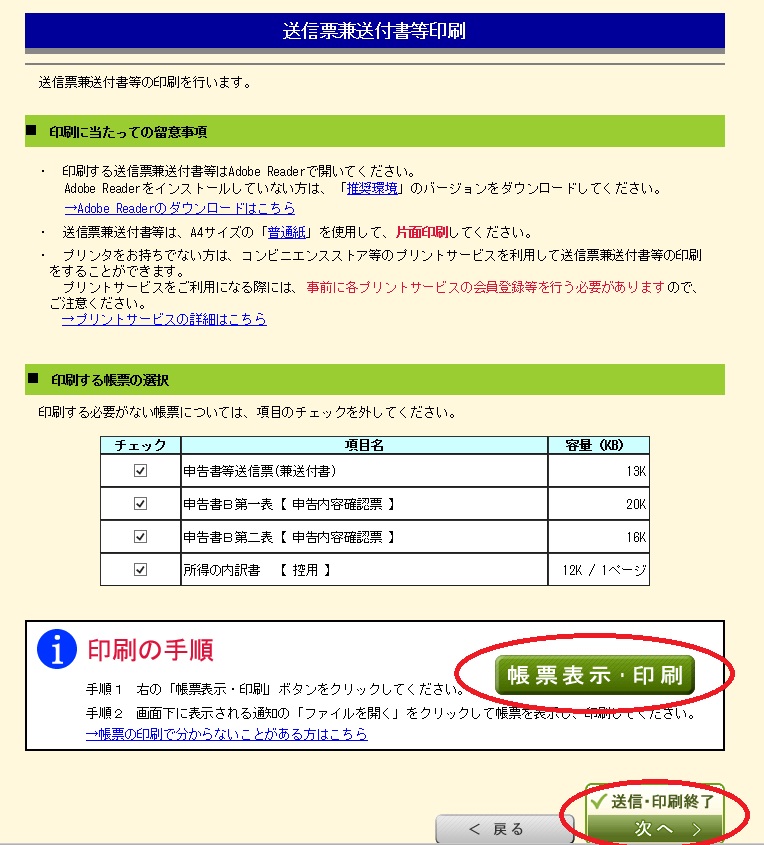

36.「送信表兼送付書等印刷」画面に移ります。印刷しておく場合は「印刷」ボタンを押して、必要なければそのまま一番下の「送信・印刷終了(次へ)」ボタンを押します。

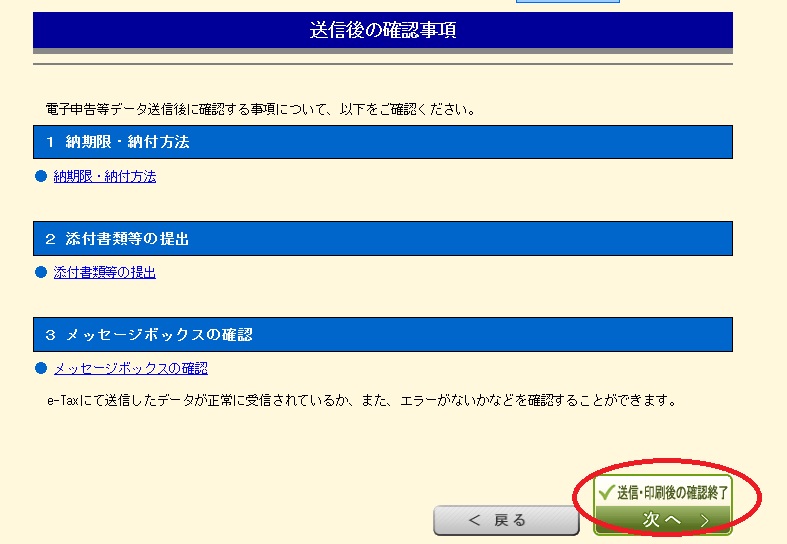

37.「送信後の確認事項」ページに移るので、ひととおりクリックして確認しておいてください。問題なければ、一番下の「送信・印刷後の確認終了(次へ)」をクリック。

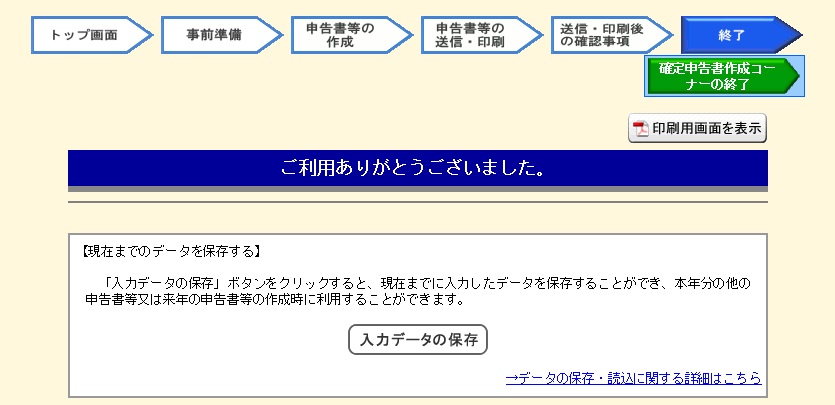

38.これでe-Taxでの確定申告作業はすべて完了しました!

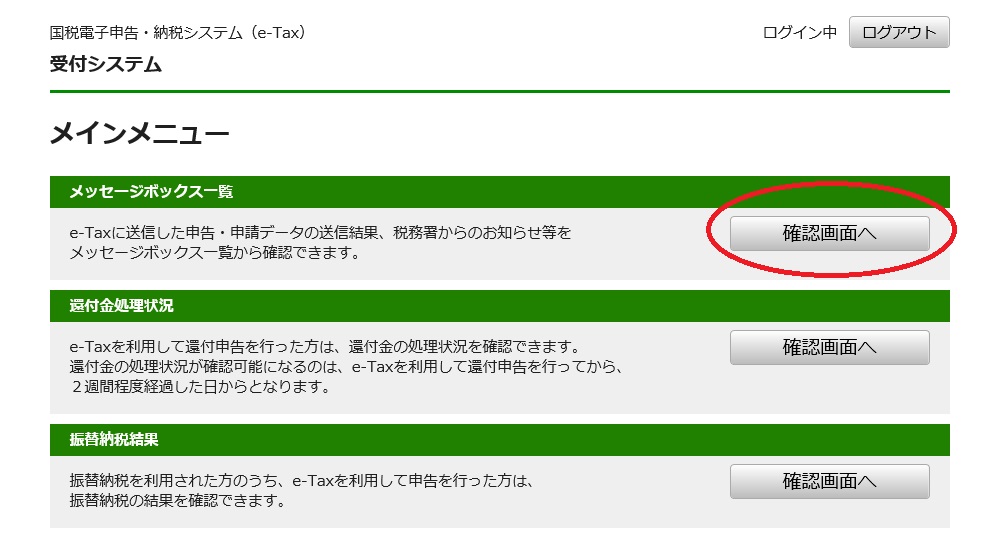

39.最後に一応e-Taxページのメッセージボックスを確認してみてください。

データを受け付けたという通知が来ているのを確認できました。一安心です!

事前の準備が大事

私は今回はじめてe-Taxで確定申告をしたのですが、とにかく事前の準備が大事ということが分かりました。

これはe-Taxで申告する場合に限らずなのですが、入力しなくちゃいけない項目の数字さえしっかり用意しておけば、あとは画面の手順に従ってサクサク入力すればいいだけです。

特に、副業で得た収入と経費、支払元の会社の名称と住所、そして控除となる保険関係の支払いなどは前もってしっかりまとめておかないと、いざ入力するときになって資料を探さなくてはいけないなど二度手間になってしまいます。

逆に、そこさえしっかりできていれば、e-Taxでの手続き自体はそんなに複雑ではありませんでした。

雑所得で申告をする場合には、そんなに細かく仕訳をする必要はありません。ただそれでも毎月きちんと帳簿をつけておかないと、1年分まとめて仕訳をするのはかなり労力がいりますので、副業でもしっかり帳簿をつけるクセをつけた方がいいですよ!

▼確定申告のために必要な準備についてはこちらの記事を読んでください。

コメント